Các nhà đầu tư có một lựa chọn mới để thêm vào danh mục đầu tư của họ. Bitcoin cuối cùng đã đạt được vị thế của một loại tài sản mới, phá vỡ tư tưởng mà nhiều nhà đầu tư truyền thống quan niệm về thị trường tài chính nhìn nhận trước đây.

Trong năm 2016 và 2017, sự tăng giá theo đường parabol của Bitcoin chủ yếu do các nhà đầu tư bán lẻ tạo nên. Năm nay, có vẻ như lợi ích thể chế đang dần chiếm ưu thế. Trong khi các nhà đầu tư bán lẻ thận trọng trong việc mua nhiều tiền điện tử vì những ký ức xấu về tổn thất mà họ phải chịu trong năm 2018 và 2019 vẫn còn rõ nét, thì các nhà đầu tư tổ chức đã sử dụng các quy trình quản lý rủi ro hợp lý hơn để bảo vệ bản thân khỏi các khoản rút vốn. Trên hết, tỷ lệ phân bổ thấp từ các tập đoàn cũng có liên quan đến một thị trường còn tương đối non trẻ và kém thanh khoản so với cổ phiếu, trái phiếu và hàng hóa.

Giờ đây, ngày càng có nhiều tập đoàn lớn công khai việc bổ sung Bitcoin vào kho dự trữ tài sản của họ, và sẽ rất khó để đảo ngược lại điều này.

Tại sao các mối tương quan lại quan trọng

Các nhà đầu tư bán lẻ chủ yếu dựa vào cảm tính, biểu đồ giá và tin tức. Quy trình đưa ra quyết định của các nhà đầu tư tổ chức phức tạp hơn và được thực hiện trên các mô hình tiên tiến, thường xem xét các mối tương quan giữa các tài sản có trong danh mục đầu tư. Quản lý rủi ro là chìa khóa cho sự tồn tại lâu dài của một tổ chức đầu tư chuyên nghiệp. Cách tốt nhất để đánh giá rủi ro bắt đầu bằng cách xác định mối quan hệ liên kết thống kê giữa các tài sản khác nhau.

Các nhà quản lý danh mục đầu tư giảm thiểu rủi ro tổng thể bằng cách nắm giữ các tài sản càng “không tương quan” với nhau càng tốt. Khi các tài sản khác nhau không tịnh tiến theo cùng một hướng, điều đó sẽ cắt giảm đáng kể sự biến động của danh mục đầu tư tổng hợp vì lợi nhuận từ một tài sản được thống kê bù đắp cho tổn thất từ các tài sản khác.

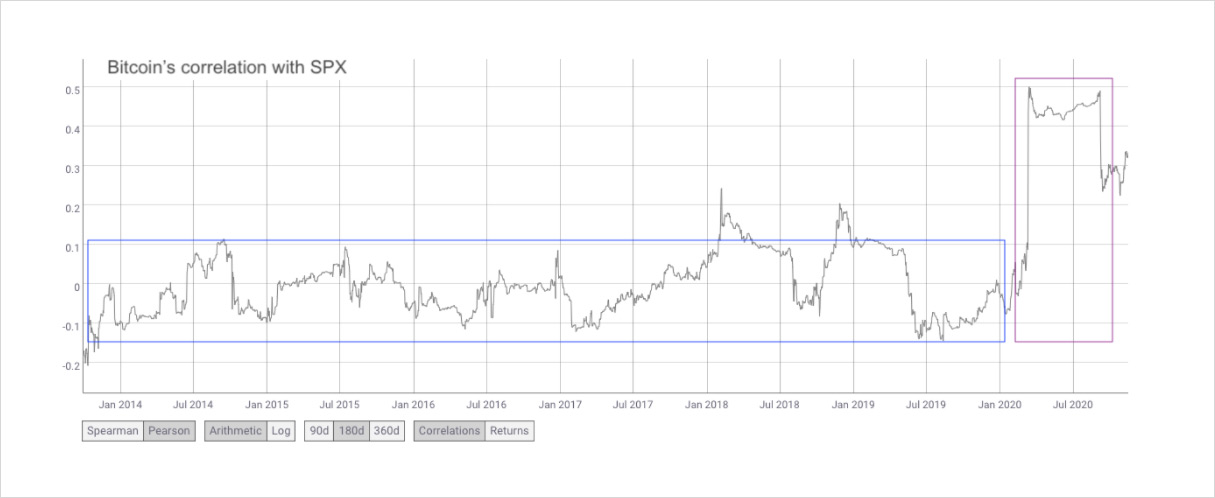

Đó là những gì đã xảy ra lần đầu tiên vào tháng 3 năm 2020, trong sự cố thị trường liên quan đến Covid. Sau nhiều năm có mối tương quan khá thấp với các tài sản rủi ro truyền thống khác, Bitcoin đã chìm xuống cùng với chứng khoán trong bối cảnh mối tương quan tăng lên đột ngột.

Tay chơi mới trong cuộc chơi

Thật thú vị khi nhận thấy rằng động lực chính của sự sụp đổ thị trường tiền điện tử có lẽ là phản ứng của các nhà đầu tư và nhà đầu cơ có định hướng ngắn hạn. Như chúng ta có thể thấy từ số lượng các vị thế đòn bẩy mở trên Bitfinex, những người bán khống đã tăng tỷ lệ hiển thị của họ với tốc độ kỷ lục, trong khi người mua phải đóng giao dịch của họ do phản ứng lại với các khoản ký quỹ và thanh lý đột ngột. Chúng tôi có thể giả định rằng ít nhất một phần trong số các nhà giao dịch ngắn hạn này cũng đầu tư vào cổ phiếu và các công cụ phái sinh vốn cổ phần và đã phải điều chỉnh giao dịch của họ cho phù hợp.

Từ tháng 3 đến tháng 6, biểu diễn giá của Bitcoin, Facebook, Google và Apple gần như trùng khớp hoàn hảo (về mặt tương đối).

Đây là sự kiện lịch sử vì lần đầu tiên Bitcoin và tiền điện tử lại bị ảnh hưởng bởi một sự kiện mang tầm vĩ mô rộng lớn. Khi Bitcoin trở thành một loại tài sản mới, sẽ luôn có sự chồng chéo rõ nét hơn về cơ sở hạ tầng thị trường và những người tham gia thị trường với các thị trường truyền thống khác.

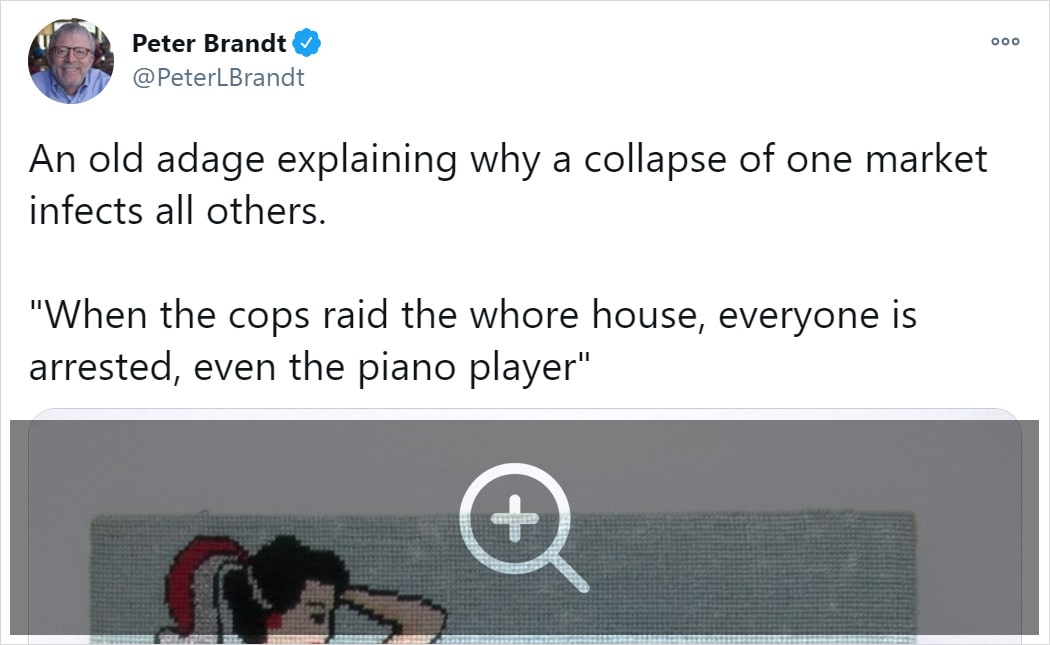

Dòng tweet này của Peter Brandt từ ngày 12 tháng 3 nắm bắt rõ các mối tương quan hoạt động như thế nào trong thời điểm bán hàng hoảng loạn.

Ở một cấp độ khác, có điều gì đó đang diễn ra và đang được phản ánh dần dần trong sự phục hồi mạnh mẽ hình chữ V đã đưa Bitcoin tiến một bước từ mức cao mới trong mọi thời đại.

Grayscale Bitcoin Trust đã thu hút vốn với tỷ lệ ngày càng cao kể từ tháng 3, hiện nắm giữ hơn 500.000 BTC. Xin nhắc lại, quỹ này nhắm mục tiêu đến các nhà đầu tư tổ chức và được công nhận sẵn sàng trả một khoản phí bảo hiểm lớn cho giá tức thời của Bitcoin để thêm vào danh mục đầu tư của họ một phương tiện được quản lý cho phép tiếp xúc với thị trường tiền điện tử.

GBTC cho đến nay vẫn là nhóm đầu tư lớn nhất vào Bitcoin, cùng lúc đó, các tổ chức và tập đoàn tư nhân lớn khác cũng đang tích trữ Bitcoin như một nguồn tài sản dự trữ. Những khoản đầu tư này không nhạy giá giống như các nhà đầu tư tiền điện tử trung bình tập trung vào đầu cơ ngắn hạn. Các tập đoàn này đã đầu tư sau một quá trình thẩm định lâu dài và nhận thức rõ ràng về rủi ro liên quan, họ có thể đã áp dụng các công cụ quản lý rủi ro để giảm thiểu rủi ro này, vì đây trở thành một thực tế phổ biến đối với các nhà đầu tư có tổ chức.

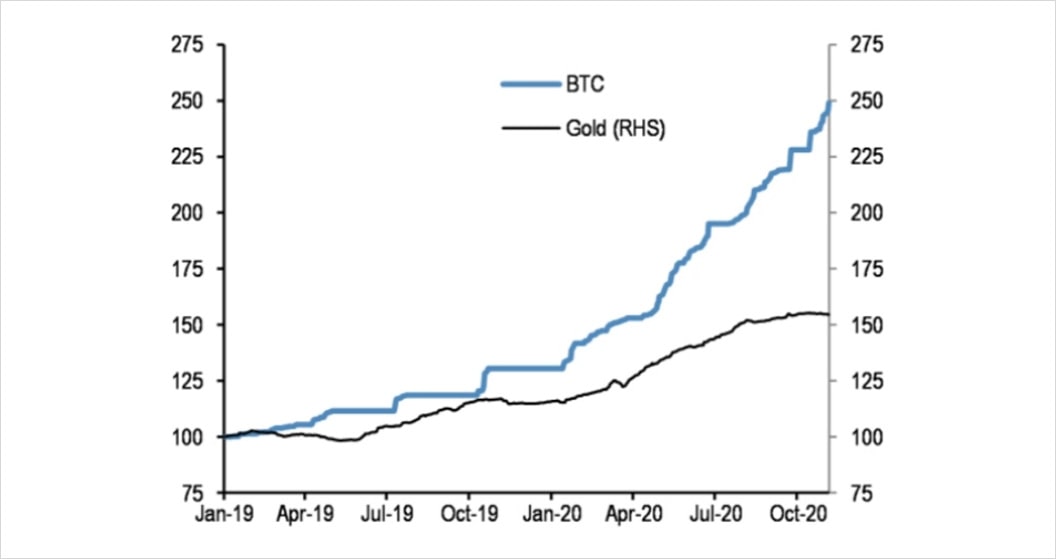

Dữ liệu từ JP Morgan dường như chứng nhận trạng thái mới của Bitcoin như một loại tài sản mới nằm trong danh mục của các nhà đầu tư tổ chức. Kể từ nửa cuối năm 2020, dòng vốn chảy vào ETF vàng chậm lại song song với sự gia tăng của cổ phần trong GBTC Trust – đây hoàn toàn không phải là ngẫu nhiên.

Bitcoin – Một cuộc chơi hoàn toàn mới

Những người tham gia thị trường cũ và mới bổ sung thêm các quan điểm về thị trường phản ánh sự biến động ngắn hạn nhưng cũng định hướng xu hướng vĩ mô, tùy thuộc vào yếu tố nào là lực lượng thịnh hành trong ngày.

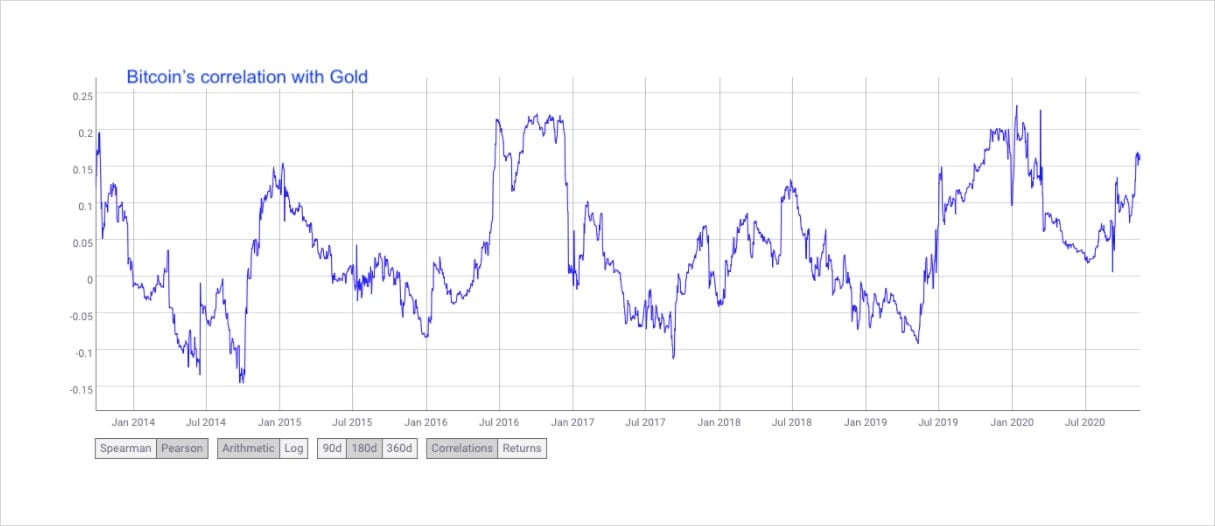

Như đã đề cập, mối tương quan của Bitcoin với cổ phiếu trong lịch sử là rất thấp.Tương tự khi so sánh nó với Vàng.

Và điều đó là có lí do riêng. Bitcoin được chơi theo các quy tắc riêng của nó.

Bitcoin là một loại tài sản mới không giống bất kỳ loại tài sản nào khác trong bối cảnh tài chính hiện nay. Bitcoin không có bất kỳ ràng buộc nào với các chu kỳ kinh tế. Bitcoin đã có các đợt giảm thưởng một nửa và tỷ lệ chia ảnh hưởng đến giá trị / giá của nó nhưng tách biệt khỏi bất kỳ mô hình tài chính nào từng được phát triển.

Ở một mức độ nào đó, tiền tệ truyền thống có những đặc điểm giống nhau theo quan điểm đầu tư. Tin tức, dữ liệu và số liệu ảnh hưởng đến tiền tệ mỗi ngày. Luôn có một lý do khác nhau để nó tăng hoặc giảm giá. Các yếu tố này thường cân bằng với nhau, dẫn đến sự biến động tương đối thấp và tương quan với các loại tài sản khác.

Các nhà đầu tư có xu hướng tránh những tài sản bị bao vây bởi sự không chắc chắn và thích những tài sản dễ dự đoán hơn. Trớ trêu thay, những thay đổi bất ngờ trong chính sách tiền tệ lại là nguyên nhân chính gây ra những cú sốc về giá tiền tệ. Bitcoin có một chính sách tiền tệ được lập kế hoạch mang tính toán học. Điều gì có thể dễ đoán hơn điều này?

Cơ hội tài sản mới mang tính lịch sử

Các loại tiền tệ truyền thống có mức biến động thấp nhất là một trong những tài sản mà các nhà đầu tư thường thêm vào danh mục đầu tư dài hạn của họ. Các công cụ phái sinh trên EUR / USD, GBP / USD hoặc YPY / USD được các nhà giao dịch giao dịch với khối lượng lớn mỗi ngày.

Bitcoin đang trên đà tham gia các cặp giao dịch ngoại hối thanh khoản nhất nhờ cơ sở hạ tầng phái sinh đang phát triển với tốc độ đáng kể. Thị trường đang thích ứng với nhu cầu của những người tham gia cứng rắn hơn. Những ngày mà các “cá voi” trên các sàn giao dịch kém minh bạch được sử dụng để thao túng giá có thể sắp kết thúc.

Những “cá voi” mới, lớn hơn đang từng bước tham gia vào sân chơi. Sự quan tâm ngày càng tăng đối với Bitcoin từ các nhà đầu tư tổ chức không chỉ được thể hiện trong việc phân bổ danh mục đầu tư dài hạn. Các nhà đầu tư lớn từ các thị trường truyền thống đang dần tiếp xúc với cơ sở của không gian tiền điện tử.

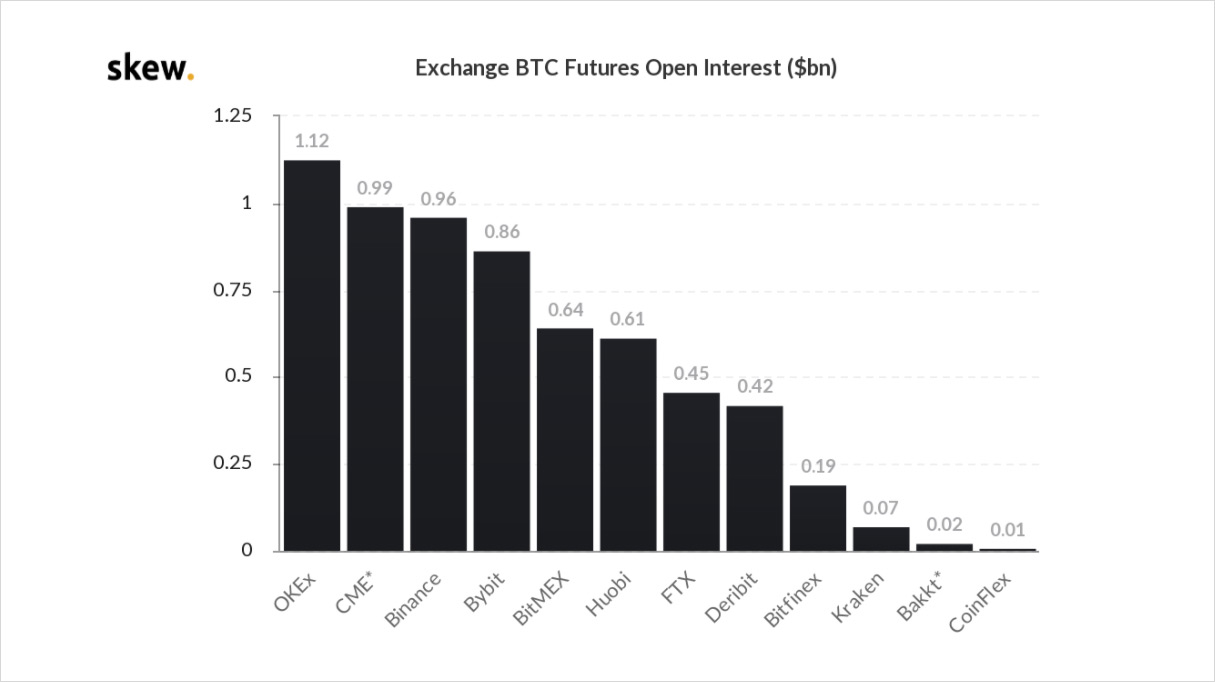

Xét về sở thích mở, CME đã phát triển trong những tháng gần đây để leo lên vị trí cao thứ hai. Sự biến động cao hơn của Bitcoin là một cơ hội tuyệt vời cho các nhà giao dịch thuộc mọi nền tảng sẵn sàng tham gia khai thác.

Cần lưu ý rằng các nhà giao dịch trên CME chia sẻ tính thanh khoản của họ trên các công cụ phái sinh trên các loại tài sản khác nhau, điều này sẽ có khả năng tăng đột biến mối tương quan giữa Bitcoin và các tài sản truyền thống trong trường hợp các cuộc gọi ký quỹ trong thời gian thị trường điều chỉnh.

Điểm mấu chốt

Khi Bitcoin trở thành một loại tài sản mới, nhiều nhà đầu tư sẽ nhận ra giá trị gia tăng của nó nằm trong danh mục đầu tư đa dạng. Mối tương quan dài hạn thấp với bất kỳ loại tài sản hiện có nào khác thể hiện quyết định đầu tư với một hình thức rủi ro / trả thưởng độc đáo.

Các phương tiện đầu tư mới sẽ xuất hiện và sẽ giúp các tổ chức lớn tích lũy Bitcoin dễ dàng hơn. Có vẻ như những tập đoàn đã chọn đưa tiền điện tử vào kho dự trữ của họ cũng khá giống với vị trí của những người bán lẻ sớm vào năm 2015.

Đồng thời, với tính thanh khoản ngày càng tăng, cấu trúc thị trường được cải thiện và tính minh bạch hơn sẽ thu hút các nhà đầu cơ mới đang đứng ngoài và quan sát giá Bitcoin tăng theo hình parabol từ bên ngoài. Điều này sẽ thúc đẩy một vòng phản hồi tích cực và ngày càng củng cố vị thế của Bitcoin như một loại tài sản mới. Đổi lại, mọi người tham gia thị trường cần kết hợp các giai đoạn tương quan không thường xuyên vào mô hình của mình với các tài sản truyền thống.

Nếu vào tháng 3, thế hệ “millennials” mua khoản đầu tư bằng séc kích thích trị giá 1200 đô la của họ, các tập đoàn lớn có thể đang trợ giá trong những đợt sụp đổ tiếp theo để thêm vào khoản dự trữ của họ. Có thể dễ dàng hiểu được mức độ của các động lực liên quan đang thay đổi như thế nào và tác động của Bitcoin là rất quan trọng.